Бюджет предприятия пример. Как я делал управленческий учет в Excel

В Excel удобно проверять исполнение годового бюджета, сравнивая план и факт, но для этого надо перенести реальные цифры из «1С» или другой бухгалтерской программы. Ручной ввод данных может привести к ошибкам. Избежать их поможет специальный шаблон для сбора фактических цифр из оборотно-сальдовой ведомости. Вы можете готовый файл

26.10.2011«УНП»

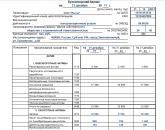

Как работать с файлом. Шаблон включает три рабочих листа: «БДР» (бюджет доходов и расходов), «Факт» (оборотно-сальдовая ведомость, экспортированная из учетной системы и адаптированная для сбора данных) и «Условия» (вспомогательный лист, задающий правила сопоставления аналитических признаков плановых и фактических данных).

На листе «БДР» отражается бюджет доходов и расходов компании, сюда же переносится информация о его фактическом исполнении из оборотно-сальдовой ведомости. По горизонтали в графах бюджета отражены реквизиты заказов: название и номер (должны быть уникальными для корректной работы шаблона), даты начала и окончания работы, план финансирования. За реквизитами приводятся плановые и фактические помесячные данные, факт нарастающим итогом по состоянию на отчетный период и ожидаемый факт за год. По вертикали идут статьи затрат: фонд оплаты труда (ФОТ), взносы от ФОТ, материалы и услуги, прочие расходы, затраты итого, а также выручка с НДС, себестоимость, прибыль, НДС.

Как перенести данные. В готовом файле источником служат две оборотно-сальдовые ведомости за месяц - по счетам 20 «Основное производство» и 90 «Продажи». Обе сформированы в «1С:Бухгалтерия 8.1». Все что нужно сделать - сохранить их в формате Excel, выделить таблицы, исключая заголовки и итоговые строки, и перенести их на лист «Факт». Перенести данные можно и из другой программы, если она поддерживает функцию выгрузки в Excel.

Прежде чем перенести исходные данные на лист «БДР», необходимо обеспечить сопоставимость бухгалтерской и бюджетной аналитики. А именно для каждой строки оборотно-сальдовой ведомости проставить специальные метки в таблице «Дополнительные признаки», расположенной слева от ведомости, на том же листе «Факт». В первом столбце таблицы пишут порядковый номер фактического месяца. Вручную вводится значение только в первую ячейку диапазона, а затем его можно «протянуть» до конца оборотной ведомости за выбранный месяц. Остальные столбцы заполняются автоматически, понадобится лишь скопировать существующие формулы.

Ежемесячно, после окончания очередного отчетного периода, оборотно-сальдовые ведомости добавляются на лист «Факт» и сопровождаются метками в таблице «Дополнительные признаки». В соответствии с шаблоном фактические данные об исполнении бюджета доходов и расходов вносятся на место плановых в «БДР»на момент сбора факта. Чтобы обновить бюджет информацией о его фактическом исполнении за истекший месяц, надо скопировать формулы на нужный период и заменить в заголовке соответствующего столбца слово «План» на «Факт».

Бюджет доходов и расходов: что это такое + цель, структура и виды + 6 этапов планирования + 4 этапа выполнения и анализа + пример составления БДР предприятия.

Бюджетирование на предприятии имеет большое значение. Оно выполняет множество полезных функции, да и в принципе без него не обходится ни маленькая фирма, ни большое предприятие. А бюджет доходов и расходов – неотъемлемая часть финансового планирования.

Бюджет доходов и расходов обязательно формируется в любой компании, которая занимается планированием бюджетов.

Что такое бюджет доходов и расходов: его цель, функция и структура

Бюджетирование – это процесс краткосрочного финансового планирования.

Бюджетирование состоит из множества различных бюджетов, каждый из которых показывает разную информацию или интерпретирует ее в определенном разрезе.

Бюджеты бываю различные, и подбираются исходя из вида деятельности компании, ее размера и потребностей.

Бюджет доходов и расходов предприятия – один из ключевых бюджетов (наряду с бюджетом движения денежных средств и прогнозным балансом) в процессе финансового планирования. Ведется он для любого вида и размера компании.

Бюджет доходов и расходов планирует чистую прибыль предприятия и его рентабельность на определенный срок в стоимостной форме (денежная форма представлена в бюджете движения денежных средств).

Цель БДР – показать суть доходов, себестоимость товара или услуги, расходов, таким способом, чтобы точно подсчитать прибыль.

Планируемый доход всегда имеет положительное или нулевое значение, за исключением тех случаев, когда рассчитывается стартап и потери на первых этапах неизбежны.

Для этого варианта доходы и расходы бюджета планируются сразу на полный срок до выхода на прибыль или безубыточность.

Функция БДР – управление эффективностью предприятия с помощью выше указанных показателей.

Структура БДР выглядит так:

- определяются доходы компании,

- затем от них отнимаются различные типы затрат (накладные, прямые и т.д.),

- при этом получаются разные типы прибыли и рентабельности (например, валовая и маржинальная).

Примерная структура БДиР показана на рисунке ниже. Она может быть построена немного иначе, в зависимости от рода деятельности компании, но суть и логика остаются те же.

Как составить бюджет доходов и расходов предприятия?

Форма БДР имеет стандартную структуру, но может немного видоизменяться в зависимости от вида деятельности компании, ее потребностей и требований к подаче информации.

Перед тем, как приступать к формированию БДиР, нужно провести определенный анализ.

Анализ перед постановкой БДР включает следующие вопросы об информации в документе:

- необходимые параметры;

- критерии оценки;

- в каких разрезах подается информация?

Основной формат сметы доходов и расходов показан на рисунке ниже. Эта математическая форма верхнего уровня:

Кроме основной математической формы БДиР верхнего уровня, целесообразно использовать аналитические модели, которые дают возможность увидеть информацию в различных разрезах.

БДР нижней ступени можно составить в таких разрезах:

| БДР по продуктам | Позволяет анализировать экономическую результативность линии продукции, следить за ценовой, ассортиментной, кредитной стратегией предприятия, показывать ограничения по прибыли и рентабельности продукции. |

| БДР по путям реализации | Позволяет анализировать экономическую эффективность каналов продвижения, уточнять стратегии по любому из путей товаропродвижения, ограничения прибыли и рентабельности по любому из них. |

| БДР по подразделениям | Позволяет контролировать затраты подразделений. |

| БДР по клиентам | Позволяет анализировать экономическую эффективность клиентов, уточняет стратегии работы с разными типами, ограничения по прибыли и рентабельности клиентов. |

| БДР по регионам | Позволяет анализировать экономическую эффективность региональных рынков, уточнять региональные стратегии, ограничения по прибыли и рентабельности региональных рынков. |

В разных предприятиях сметы доходов и расходов аналитического характера могут отличаться.

При составлении БДиР по разным объектам возникают сложности с распределением затрат. Суть в том, что одна и та же статья затрат может считаться прямой для одних элементов (к примеру, путей реализации) и накладной для других элементов (к примеру, товаров).

В связи с этим, перед составлением БДиР нужно классифицировать каждую из затрат, исходя из конкретного объекта на прямые и накладные, переменные и постоянные.

1) Что такое регламент и как он составляется?

Для сметы доходов и расходов составляется регламент (как и для бюджетирования в целом).

Регламент БДР – это документ, который содержит информацию о том, как будут планировать, учитывать, контролировать и анализировать БДР.

Процесс формирования регламента БДР на стадии планирования можно разделить на следующие этапы:

Планирование затрат и прибыли

Это работа экономиста по бюджетированию планово-экономического отдела.

Для подготовки данных он использует такие ресурсы:

- программа реализации основных фондов, других внеоборотных активов и затраты на их реализацию;

- программа продаж акций и расходы на их выпуск;

- программа поступлений от субаренды и расходы на арендованные объекты;

- смета налогов (на недвижимость);

- договор с банковской структурой (расходы на услуги банка);

- данные о прошлой деятельности, например, штрафы (погашенные и нет), задолженности и прочее;

- другие плановые показатели, к примеру, остатки на складах, потери от списаний, кражи и прочее.

Консолидирование доходов

Для консолидирования доходов используется смета продаж, внереализационных и других доходов.

Консолидирование расходов

Для консолидирования расходов применяют сметы производственных, коммерческих, административных затрат, смету налогов.

Процессами консолидации также заведует экономист по бюджетированию планово-экономического отдела.

Но не стоит думать, что это механический процесс свода данных. Здесь важно просмотреть все показатели и убедиться в отсутствии ошибок на предыдущем этапе.

Формирование БДР

Формирует плановый БДиР экономист по бюджетированию планово-экономического отдела. Он использует запланированные затраты и прибыли, а также функциональные сметы и аналитику из них.

Согласование БДР

В процессе согласования принимают участие руководитель планово-экономического отдела, финансовый и исполнительный директоры.

Самым ответственным пунктом согласования считается анализ достижимости ограничений рентабельности и прибыли. При необходимости на этом этапе БДР может корректироваться.

Предварительное утверждение БДР

Утверждает предварительный БДР генеральный директор, при участии исполнительного и финансового директоров и руководителя планово-экономического отдела.

Предварительным это утверждение считается потому, что после сформирования БДиР выполняется планирование бюджета денежных средств. И после этого может возникнуть необходимость в корректировке БДиР.

Полностью сметы утверждают на бюджетном комитете.

2) Из чего состоит стадия выполнения смет?

В след за утверждением смет наступает стадия их выполнения. На стадии выполнения смет присутствуют учет, проверка и в итоге анализ данных.На стадии выполнения БДР выделяют следующие этапы:

| 1. Подготовка фактических затрат и прибылей для БДР | Эту функцию выполняют бухгалтер и экономист. Данные вносятся из ведомостей счетов доходов и расходов. При этом, в отличии, от бухгалтерского учета, в бюджетировании можно использовать данные, не подтвержденные официальными документами. |

| 2. Формирование фактического бюджета | Происходит с использованием собранных фактических данных. Также на этом этапе готовится аналитика, объясняющая фактические результаты. За формирование фактической сметы отвечает тот же экономист планово-экономического отдела, что и составлял плановый бюджет. Это важно в связи с тем, что могут использоваться разные подходы к формированию данных, а это искажает информацию. |

| 3. Анализ | Анализ выполняется в том случае, если обнаруживается несоответствие между планируемыми и фактическими данными. Возможное отклонение результатов оговаривается заранее, и записывается в регламенте бюджетов. Если отклонение выше нормативного, то проводится анализ данных с последующим составлением протокола. Выполняют эту задачу руководитель планово-экономического отдела, исполнительный и финансовый директоры. |

| 4. Согласование и утверждение аналитических данных | Утверждает данные генеральный директор. На этом этапе возможны некоторые корректировки в смете и в ее ограничениях. Однако финансисты не рекомендуют понижать нижние ограничения рентабельности и прибыли на данном этапе. |

Пример модели «Доходы и расходы бюджета»

Для примера взята смета промышленного предприятия с округленными цифрами.

С помощью этого бюджета предприятие сможет запланировать свои финансовые результаты в расчетном периоде, а именно на месяц. До формирования БДиР уже готовы большинство других смет компании.

Итак, как же консолидировался этот бюджет:

- Основные доходы (их суммы) взяты из бюджета доходов.

- Себестоимость реализованной продукции считается при помощи сметы производственной себестоимости и сметы производства и реализации. При этом нужно не забыть посчитать производимую продукцию и остатки на складах.

- Валовая прибыль – это разность доходов от реализации продукции и ее себестоимости.

- Для расходов на сбыт есть смета расходов на сбыт, из него и взята соответственная сумма по каждой позиции в соответствии с доходами от продаж по каждой из них.

- Остальные затраты взяты из соответствующих им смет. Они распределены по позициям с использованием коэффициента распределения в зависимости от маржинального дохода, который рассчитан и утвержден заранее при расчете маржи.

- могут быть не распределены, а записаны в одну графу, если кредит оформлен для конкретной линии продукции.

- Прибыль от обычной деятельности – это разность валовой прибыли и всех расходов.

- Налог на прибыль в данном примере – 25%.

- Таким образом, чистая прибыль составит разность между прибылью от обычной деятельности и суммы налога из нее.

- Чтобы рассчитать рентабельность каждого из видов продукции, нужно чистую прибыль по отдельному виду продукции разделить на общие затраты по этому виду продукции.

Бюджет доходов и расходов предприятия – очень важный документ для успешного управления компанией. От правильности постановки бюджета, подачи информации и достоверности данных зависит эффективность решений руководства и деятельности предприятия.

Остались вопросы касательно того, как формируется бюджетная модель предприятия?

Из видео вы узнаете про основные правила построения БДиР:

Безусловно, он не может существовать без ряда других бюджетов. Поэтому важно заниматься вопросом бюджетирования комплексно.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

Бюджет на очередной год формируется с учетом функционирования предприятия: продажи, закупка, производство, хранение, учет и т.п. Планирование бюджета – это продолжительный и сложный процесс, ведь он охватывает большую часть среды функционирования организаций.

Для наглядного примера рассмотрим дистрибьюторскую фирму и составим для нее простой бюджет предприятия с примером в Excel (пример бюджета можно скачать по ссылке под статьей) . В бюджете можно планировать расходы на бонусные скидки для клиентов. Он позволяет моделировать различные программы лояльности и при этом контролировать расходы.

Данные для составления бюджета доходов и расходов

Наша фирма обслуживает около 80-ти клиентов. Ассортимент товаров составляет около 120-ти позиций в прайсе. Она делает наценку на товары 15% от их себестоимости и таким образом устанавливает цену продажи. Такая низкая наценка экономически обоснована плотной конкуренцией и оправдывается большим товарооборотом (как и на многих других дистрибьюторских предприятий) .

Для клиентов предлагается бонусная система вознаграждений. Процент скидки на закупку для крупных клиентов и ресселеров.

Условия и размер процентной ставки бонусной системы определяется двумя параметрами:

- Количественная граница. Количество приобретенного конкретного товара, которое дает клиенту возможность получить определенную скидку.

- Процентная скидка. Размер скидки – это процент, что вычисляется от суммы, на которую приобрел клиент при преодолении количественной границы (планки) . Размер скидки зависит от размера количественной границы. Чем больше товара приобретено, тем больше скидка.

В годовом бюджете бонусы относятся к разделу «планирование продаж», поэтому они влияют на важный показатель фирмы – маржу (показатель прибыли в процентном соотношении от общего дохода) . Поэтому важной задачей является возможность устанавливать несколько вариантов бонусов с разными границами на уровнях реализации и соответствующих им % бонусов. Нужно чтобы маржа удерживалась в определенных границах (например, не меньше 7% или 8%, вед это же прибыль фирмы) . А клиенты смогут выбирать себе несколько вариантов бонусных скидок.

Наша модель бюджета с бонусами будет достаточно проста, но эффективная. Но сначала составим отчет движения средств по конкретному клиенту, чтобы определить можно ли давать ему скидки. Обратите внимание на формулы, которые ссылаются на другой лист пред тем как посчитать скидку в процентах в Excel.

Составление бюджетов предприятия в Excel с учетом лояльности

Проект бюджета в Excel состоит из двух листов:

- Продажи – содержит историю движения средств за прошлый год по конкретному клиенту.

- Результаты – содержит условия начисления бонусов и простой счет результатов деятельности дистрибьютора, определяющий прогноз показателей привлекательности клиента для фирмы.

Движение денежных средств по клиентам

Структура таблицы «Продажи за 2015 год по клиенту:» на листе «продажи»:

Модель бюджета предприятия

На втором листе устанавливаем границы для достижения бонусов соответствующие им проценты скидок.

Следующая таблица – это базовая форма бюджета доходов и расходов в Excel с общими финансовыми показателями фирмы за годовой период.

Структура таблицы «Условия бонусной системы» на листе «результаты»:

- Граница бонусной планки 1. Место для установки уровня граничной планки по количеству.

- Бонус % 1. Место для установки скидки при преодолении первой границы. Как рассчитывается скидка для первой границы? Хорошо видно на листе «продажи». С помощью функции =ЕСЛИ(Количество > граница 1 бонусной планки[количество]; Объем продаж * процент 1 бонусной скидки; 0).

- Граница бонусной планки 2. Более высокая граница по сравнению с предыдущей границей, которая дает возможность получить большую скидку.

- Бонус % 2 –скидка для второй границы. Рассчитывается с помощью функции =ЕСЛИ(Количество > граница 2 бонусной планки[количество]; Объем продаж * процент 2 бонусной скидки; 0).

Структура таблицы «Общий отчет по обороту фирмы» на листе «результаты»:

Готовый шаблон бюджета предприятия в Excel

И так у нас есть готовая модель бюджета предприятия в Excel, которая является динамической. Если граничная планка бонусов находится на уровне 200, а бонусная скидка составляет 3%. Это значит, что в прошлом году клиент приобрел товара в количестве 200шт. А в конце года получит за это бонус скидку 3% от стоимости. А если клиент приобрел 400шт определенного товара, значит, он преодолел вторую граничную планку бонусов и получает скидку уже 6%.

При таких условиях изменится показатель «Маржа 2», то есть чистая прибыль дистрибьютора!

Задача руководителя дистрибьюторской фирмы выбрать самые оптимальные уровни граничных планок для предоставления клиентам скидки. Выбирать нужно так чтобы показатель «Маржа 2» находился хотя бы в приделах 7%-8%.

Скачать бюджет предприятия-бонус (образец в Excel).Чтобы не искать лучшее решение методом тыка, и не делать ошибок рекомендуем прочитать следующею статью. Там описано как сделать в Excel простой и эффективный инструмент: Таблица данных в Excel и матрица чисел . С помощью «таблицы данных» можно в автоматическом режиме визуализировать самые оптимальные условия для клиента и дистрибьютора.

Пример бюджета движения денежных средств в Excel, с помощью которого можно оперативно управлять ликвидностью и прогнозировать дефицит денежных средств компании. Источником информации служит бюджет доходов и расходов.

Чтобы понять, хватит ли моей компании денег до конца квартала, я использую «легкий» бюджет движения денежных средств. Пример в Excel мы разберем далее.

Бюджет движения денежных средств я строю косвенным методом на основе бюджета доходов и расходов (БДР), добавив несколько ключевых показателей. Применяю косвенный метод. о мой подход отличается двумя моментами. Первый - формирую не полный БДДС, а только по тем статьям, которые значительно меняются. Для классического косвенного метода нужен плановый баланс. Как его сделать, этот метод не рассматривает. Поэтому второй момент заключается в том, что я вычисляю нужные статьи баланса через оборачиваемость. При этом использую БДР в качестве источника информации. Далее опишу последовательность формирования «легкого» бюджета движения денежных средств и рассмотрю пример в Excel.

Как формируется бюджет движения денежных средств

БДДС можно собрать двумя методами: прямым и косвенным. Суть первого заключается в подсчете всех планируемых поступлений и выбытий денежных средств на основе учетных записей компании, то есть данный подход вынуждает произвести сплошной учет, из-за этого он трудоемок. Второй метод позволяет собрать БДДС через БДР и баланс.

Классическое построение бюджета движения денежных средств косвенным методом производится в четыре шага.

Шаг 1. По данным отчетности (форма 2 «Отчет о прибылях и убытках») определяется чистая прибыль компании.

Шаг 2. К чистой прибыли добавляются суммы статей затрат, не вызывающих в реальности движение денежных средств (амортизация, при наличии резервы под потери, отпуска и т. д.). Как правило, амортизация и резервы не выделены отдельными строками в отчете о прибылях и убытках, их значения определяются из расшифровок этих статьей отчета.

Шаг 3. Вычитаются (прибавляются) любые увеличения (уменьшения), произошедшие в статьях текущих активов, за исключением статьи «Денежные средства».

Шаг 4. Прибавляются (вычитаются) любые увеличения (уменьшения), произошедшие в статьях краткосрочных обязательств, не требующих процентных выплат.

Определение чистой прибыли

Сначала денежный поток я детализирую в трех разрезах: поток от операционной деятельности, инвестиционной и финансовой. При этом разделы «легкого» бюджета движения денежных средств будут содержать не все статьи классического косвенного метода. Так, например, раздел «Операционная деятельность» состоит из статей: «Чистая прибыль», «Недежные корректировки (амортизация)», «Изменение оборотного капитала»; «Инвестиционная деятельность» содержит одну статью - «Инвестиции»; «Финансовая деятельность» тоже состоит из единственной статьи «Займы и кредиты». По строке «Займы и кредиты» будут отражаться суммы полученных займов и кредитов, а также их погашение. Также с помощью этой строки я определяю будущую потребность компании в денежных средствах, которые необходимы на покрытие кассовых разрывов (все расчеты, а также пример бюджета движения денежных средств в Excel вы сможете скачать по ссылке в конце статьи).

Формирование «легкого» бюджета денежных средств косвенным методом начинается с операционной деятельности. Для подсчета денежного потока нужны данные: чистая прибыль, неденежные корректировки и изменение оборотного капитала. Показатель чистой прибыли я беру из БДР (табл. 1). Неденежные корректировки - это все расходы и доходы, которые не подразумевают оттока и притока денежных средств. Я учитываю только амортизацию. Остальные неденежные операции (резервы по потерям, отпускам, взаимозачеты) отражаются как в БДР, так и в балансе, и при подсчете денежного потока через БДР и баланс по ним получится нулевой результат. Поэтому их я не включаю в расчеты.

Таблица 1. Форма отчета БДР, руб.

|

Август 2015 |

Сентябрь 2015 |

Октябрь 2015 |

Ноябрь 2015 |

Декабрь 2015 |

||||

|---|---|---|---|---|---|---|---|---|

|

Реализация |

||||||||

|

Себестоимость |

||||||||

|

Маржинальная прибыль |

||||||||

|

Заработная плата |

||||||||

|

Маркетинг |

||||||||

|

Постоянные расходы |

||||||||

|

Амортизация |

||||||||

|

Проценты |

||||||||

|

Налог на прибыль |

||||||||

|

Чистая прибыль |

Расчет изменения оборотного капитала

Расчет оборотного капитала по фактическим данным. Для любого планирования нужна отправная точка - то, что нам уже известно, то есть факт. Поэтому сперва я анализируют факт. Данные беру из баланса. Затем приступаю к планированию. Значение оборотного капитала вычисляю по упрощенной формуле чистого оборотного капитала . Не беру те активы и пассивы, которые несущественно связаны с операционной деятельностью, а значит, слабо влияют на его значение:

ОК = Зап + ДЗ + ДС – КЗ (1)

где ОК - оборотный капитал;

Зап - запасы, в том числе незавершенное производство и запасы готовой продукции;

ДЗ - дебиторская задолженность;

ДС - денежные средства и их эквиваленты;

КЗ - кредиторская задолженность.

Отмечу, что каждое слагаемое можно разложить на составные части. Например, запасы - на запасы сырья, готовой продукции и незавершенное производство. Но, как правило, составные части ведут себя идентично совокупности. Поэтому определите ценность такого разделения, чтобы не усложнять расчеты. В этом примере я делить не буду. Если деятельность не связана с наличными средствами и инкассацией, нет денег в пути, то из формулы можно исключить денежные средства (при расчете значений оборачиваемостей в примере денежные средства исключены, так как их величина незначительна. - Прим. автора.).

Таблица 2. Баланс, руб.

|

Август 2015 |

Сентябрь 2015 |

|||

|---|---|---|---|---|

|

Внеоборотные активы |

||||

|

Основные средства и НМА |

||||

|

Прочие активы |

||||

|

Оборотные активы |

||||

|

Дебиторская задолженность |

||||

|

Денежные средства |

||||

|

ИТОГО АКТИВЫ |

||||

|

Уставный капитал |

||||

|

Нераспределенная прибыль |

||||

|

Долгосрочные обязательства |

||||

|

Заемные средства |

||||

|

Краткосрочные обязательства |

||||

|

Кредиторская задолженность |

||||

|

ИТОГО ПАССИВЫ |

Подставляю в формулу (1) данные из баланса (см. в табл. 2 на стр. 48). В результате получаю фактические значения оборотного капитала для каждого месяца III квартала:

ОК июл.15 = 684 289 + 764 136 – 51 200 = 1 397 225;

ОК авг.15 = 705 052 + 712 842 – 53 215 = 1 364 679;

ОК сен.15 = 924 126 + 798 321 – 54 987 = 1 667 460.

Определение оборачиваемости. Выявляю зависимость оборотного капитала от изменения активности компании. Для этого я его представляю через дни оборачиваемости по формуле:

ОК = Здн. × СС.ср.сут. + ДЗдн. × Реал.ср.сут. × 1,18 ДСдн. × Реал.ср.сут. – КЗдн. × СС.ср.сут. × 1,18 (2)

где Здн. - оборачиваемость запасов в днях;

СС.ср.сут. - среднесуточная себестоимость, т. е. себестоимость за период, поделенная на количество дней периода;

ДЗдн. - оборачиваемость дебиторской задолженности в днях;

Реал.ср.сут. - среднесуточная реализация, т. е. реализация за период, поделенная на количество дней периода;

ДСдн. - оборачиваемость денежных средств и их эквивалентов в днях;

КЗдн. - кредиторская задолженность.

1,18 - поправка на ставку НДС. Если надо применять разные ставки НДС, используйте в формулах средневзвешенную ставку НДС.

Пример

Закупаем сырье на сумму 150 млн рублей, НДС сверху. Из них 30 процентов сырья с НДС (10%), оставшиеся 70 процентов - с НДС (18%). Рассчитаем средневзвешенную ставку НДС.

1. 150 млн рублей × 30% = 45 млн рублей - определяем объем сырья, приобретенного компанией, с НДС (10%);

2. 45 млн рублей × 10/100 = 4,5 млн рублей - определяем сумму НДС (10%);

3. 150 млн рублей – 45 млн рублей = 105 млн рублей - объем сырья с НДС (18%);

4. 105 млн рублей × 18/100 = 18,9 млн рублей - сумма НДС (18%);

5. 4,5 млн рублей + 18,9 млн рублей = 23,4 млн рублей - общая сумма НДС;

6. 23,4 × 100/150 = 15,6 процента - средневзвешенная ставка НДС.

В формуле (2) интересуют значения Здн., ДЗдн., ДСдн., КЗдн. Они необходимы для того, чтобы на основании данных фактического периода (III квартал 2015 года) рассчитать оборотный капитал на будущий период (IV квартал 2015 года). Вычисляю данные значения, используя формулы:

Теперь сделаю расчет за фактический и плановый периоды. Данные возьму из БДР (табл. 1) и баланса (табл. 2):

Реал.ср.сут. июл.15 = Реализация за июл.15 (табл. 1) / 31 = 10 295 478 / 31 = 332 112;

СС.ср.сут. июл.15 = Себестоимость за июл.15 (табл. 1) / 31 = 5 683 774 / 31 = 183 348;

Здн. июл.15 = Зап июл.15 (табл. 2) / СС.ср.сут. июл.15 = 684 289 / 183 348 = 3,7;

ДЗдн. июл.15 = ДЗ июл.15 (табл. 2) / (Реал.ср. сут. июл.15 × 1,18) = 764 136 / (332 112 × 1,18) = 1,9;

КЗдн. Июл.15 = КЗ июл.15 (табл. 2) / (СС.ср.сут. июл.15 × 1,18) = 51 200 / (183 348 × 1,18) = 0,2

Аналогично рассчитываются значения показателей за август, сентябрь 2015 года. Далее сведу все показатели в таблицу 3. Данные Здн., ДЗдн., КЗдн. за три фактических месяца усредняю (табл. 3, столбец 5) и буду использовать как плановые показатели для следующего квартала (табл. 3, столбцы 6–8). Оборачиваемость денежных средств учитывать не буду, так как их размер в примере минимален, в других случаях нужно использовать формулу (5). Если в дебиторскую задолженность входят выданные авансы, то их нужно считать отдельно, в знаменателе будет среднесуточная себестоимость. При наличии в кредиторской задолженности полученного аванса, его тоже надо учесть отдельно, в знаменателе - среднесуточная реализация.

Таблица 3. Расчет значений оборачиваемости

|

Наименование показателя |

Август 2015 |

Сентябрь 2015 |

Средние значения оборачиваемостей |

Октябрь 2015 |

Ноябрь 2015 |

Декабрь 2015 |

|

|---|---|---|---|---|---|---|---|

|

Реал.ср.сут., руб. |

|||||||

|

СС.ср.сут. , руб. |

|||||||

|

Здн., дней |

(3,7 + 3,5 + 3,5) / 3 = 3,6 |

||||||

|

ДЗдн., дней |

(1,9 + 1,8 + 1,8) / 3 = 1,8 |

||||||

|

КЗдн., дней |

(0,2 + 0,2 + 0,2) = 0,2 |

Расчет изменения оборотного капитала. Начну с вычисления величины запасов, дебиторской и кредиторской задолженностей, то есть рассчитаю на будущий период составляющие формулы (1) оборотного капитала. Для этого использую обратные формулы:

Зап = СС.ср.сут. × Здн. (7)

ДЗ = Реал.ср.сут. × 1,18 × ДЗдн. (8)

КЗ = СС.ср.сут. × 1,18 × КЗдн. (9)

Произведу расчет на основании данных таблицы 3 (столбцы 6–8).

Зап окт.15 = СС.ср.сут. окт.15 × Здн.окт.15 = 271 000 × 3,6 = 975 600;

ДЗ окт.15 = Реал.ср.сут. окт.15 × 1,18 × ДЗдн.окт.15 = 381 211 × 1,18 × 1,8 = 809 692;

КЗ = СС.ср.сут. окт.15 × 1,18 × КЗдн. окт.15 = 271 000 × 1,18 × 0,2 = 63 956.

Аналогично рассчитаю показатели для ноября и декабря 2015 года. Обобщу все расчеты в таблице 4. Теперь, подставляя в формулу (1) необходимые значения из таблицы 4, вычислю оборотный капитал и его изменение.

Таблица 4. Расчет величины запасов, дебиторской и кредиторской задолженностей для IV квартала 2015 года, руб.

Изменение оборотного капитала представляет собой разницу между значениями расчетного месяца и предыдущего. Полученные данные обобщу в таблице 5. Положительное значение при изменении оборотного капитала говорит о вливании денежных средств в него.

Таблица 5. Расчет оборотного капитала и его изменения, руб.

Определение величины операционного денежного потока. Зная чистую прибыль, неденежные корректировки и изменение оборотного капитала, вычислю операционный денежный поток:

ОДП = ЧП + А - ∆ОК (10)

где ОДП - операционный денежный поток;

ЧП - чистая прибыль;

А - амортизация;

∆ОК - изменение значения оборотного капитала за период.

ОДП окт.15 = ЧП окт.15 (табл. 2) + А окт.15 (табл. 2) – ∆ОК окт.15 (табл. 5) = 49 342 + 130 819 – 53 876 = 126 285.

Аналогично рассчитаю значения ноября и декабря 2015 года.

Свой пример бюджета денежных средств в Excel дополню расходами по инвестиционной деятельности (200 000 руб.) в каждом месяце IV квартала. И вычислю дефицит/профицит денежных средств (разница между операционным денежным потоком и инвестициями), который покажет, сколько средств нужно привлечь или их излишек. Результаты вычислений представлены в таблице 6. В примере получился отрицательный результат, который вынуждает привлечь денежные средства на его покрытие.

Таблица 6. Профицит/дефицит денежных средств, руб.

Пример бюджета движения денежных средств в Excel

Полученными данными заполняю форму «легкого» БДДС. В результате получится бюджет движения денежных средств, пример в Excel показан в таблице 7.

Таблица 7. «Легкий» бюджет движения денежных средств пример в Excel (извлечение), руб.

|

Август 2015 |

Сентябрь 2015 |

Октябрь 2015 |

Ноябрь 2015 |

Декабрь 2015 |

||||

|---|---|---|---|---|---|---|---|---|

|

Чистая прибыль |

||||||||

|

Неденежные корректировки |

||||||||

|

Изменение оборотного капитала |

||||||||

|

Инвестиции |

||||||||

|

Займы и кредиты |

||||||||

|

ИТОГО денежный поток |

Скачать пример бюджета движения денежных средств в Excel, а также все исходные данные для его построения, можно по ссылке в конце статьи.

Таким образом, рассчитав на основе БДР всего три показателя оборачиваемости: запасов, дебиторской и кредиторской задолженностей и размер инвестиций, я могу прогнозировать дефицит или профицит денежных средств на каждый месяц планируемого периода.

Дополнение БДР расчетами оборачиваемостей. Можно вообще не формировать БДДС. Например, я ограничиваюсь тем, что дополняю БДР указанными расчетами, как представлено в таблице, которую можно скачать в конце статьи. Такой расчет удобно вести в Excel. Достаточно один раз настроить форму БДР с дополнительными расчетными статьями изменения оборотного капитала, и можно видеть всю картину состояния дел в компании в прошлом и обозримом будущем.

Кроме того, этот метод позволяет легко управлять плановой ликвидностью, достаточно поменять значения оборачиваемости - и тут же видно результат. Например, предположим, что с поставщиками сырья удалось договориться на отсрочку платежа в пять дней. Этому значению приравниваем оборачиваемость кредиторской задолженности (КЗдн.). В таблице 8 в IV квартале значение кредиторской задолженности 0,2 меняем на 5, при этом автоматически пересчитываются значения кредиторской задолженности, оборотного капитала и все последующие зависимые строки. В результате получается новое значение денежного потока для IV квартала. Как видно, при реализации данной стратегии компании уже в октябре 2015 года удастся высвободить почти 1,5 млн рублей из оборотного капитала и не потребуется привлечение заемных средств.

Таблица 8. Изменение кредиторской задолженности

|

Расчет денежного потока: |

значения показателей |

Август 2015 |

Сентябрь 2015 |

Октябрь 2015 |

Ноябрь 2015 |

Декабрь 2015 |

|

|---|---|---|---|---|---|---|---|

|

Реализация среднесуточная (Реал.ср.сут.), руб. |

|||||||

|

Себестоимость среднесуточная (СС.ср.сут.), руб. |

|||||||

|

Оборачиваемость запасов (Здн.), дней |

|||||||

|

Оборачиваемость дебит. задолженности (ДЗдн.), дней |

|||||||

|

Оборачиваемость кредит. задолженности (КЗдн.), дней |

|||||||

|

Запасы, руб. |

|||||||

|

Дебиторская задолженность, руб. |

|||||||

|

Кредиторская задолженность, руб. |

|||||||

|

Оборотный капитал, руб. |

|||||||

|

Изменение оборотного капитала, руб. |

|||||||

|

Операционный денежный поток, руб. |

|||||||

|

Инвестиции, руб. |

|||||||

|

Дефицит/профицит денежных средств, руб. |

Подготовлено по материалам журнала

Чтобы обсудить статью, заходите в наши группы в соцсетях

В компании «Урал Лото» разработали модель в Excel, с помощью которой финансовая служба сможет быстро составить Бюджет доходов и расходов (БДР) и Бюджет движения денежных средств (БДДС). Пример в Excel можно скачать по ссылке в конце статьи.

Для разработки системы бюджетирования, упрощения процедуры планирования и минимизации риска возникновения ошибок в финансовых планах компании нужна единая модель БДР в Excel, в которой под ввод данных отведена только одна таблица, а все остальные формируются автоматически.

Представим, что финансовому директору совместно с экономической службой предстоит разработать систему бюджетирования с нуля. Поначалу сложно понять, как будет организован бюджетный процесс, какие виды бюджетов и отчетов потребуются, в каком виде необходимо будет получать информацию по фактическим доходам и расходам из учетной программы. Именно так рассуждали в ООО «Урал Лото».

В первые месяцы ограничились формированием отдельных бюджетов – продаж, закупок, подразделений. Спустя некоторое время удалось разработать (листы «detailed PL» и «detailed CF» соответственно) созданы с помощью инструмента Excel «Сводные таблицы». Посредством встроенных фильтров в них можно отобрать интересующие статьи, подстатьи первого и второго уровней, сгруппировать отдельно доходы (поступления) и расходы (выплаты). Чтобы отразить в них изменения, внесенные в рабочую таблицу, потребуется кликнуть правой кнопкой мыши и выбрать из появившегося меню «Обновить».

Лист «detailed PL» позволяет сформировать бюджет доходов и расходов как в целом по компании, так и по отдельному подразделению. Чтобы получить его, достаточно выбрать в окне «Название бюджета» пункты «БДР» и «В оба бюджета». Если необходим план конкретного подразделения, потребуется ввести его название в окне «ЦФО».

Опция «В оба бюджета» предназначена на случай, если цифры одинаковы для обоих бюджетов, то есть, к примеру, когда 10 000 рублей в январе по какой-либо статье идет и в БДР, и в БДДС. Это сделано, чтобы не вбивать одни и те же цифры два раза.

Детализированный БДДС в Excel создается аналогично: на листе «detailed СF» нужно выбрать «БДДС» и «В оба бюджета», а затем обновить данные. Также существует и фильтрация по ЦФО.

Когда косвенный метод планирования бюджета движения денежных средств лучше прямого

Статья подскажет, какой метод составления бюджета движения денежных средств подходит вашей компании.

Полезные документы

БДР и БДДС пример в Excel

Пример бюджета доходов и расходов и бюджета движения денежных средств (БДДС) в Excel в целом по компании приведены на листах «PL Budget» и «CF Budget» . В отличие от детализированных планов, они формируются не напрямую из рабочей таблицы, а после промежуточной обработки информации на вспомогательных листах («Свод ст.» и «Свод ст.-подст.»).

Первая из вспомогательных таблиц – «Свод ст.» – предназначена для консолидации бюджетных данных по основным статьям расходов и доходов (поступлений и выплат). Настраивается аналогично детализированным бюджетам – с помощью поля «Название бюджета» (см. рис. 1).

Поскольку она используется для обоих бюджетов, БДР и БДДС можно сформировать только по очереди, применяя фильтр в поле «Название бюджета». Одновременное же обновление обоих бюджетов в данной версии файла невозможно. Конечно, можно сделать две такие вспомогательные таблицы – для каждого бюджета, но пользоваться файлом станет сложнее, ведь каждый раз пришлось бы обновлять большее количество сводных таблиц. Да и сам файл станет «тяжелее».

Рисунок 1. Вспомогательная таблица

Во второй вспомогательной таблице («Свод ст.-подст.») консолидируются данные с детализацией «Статья» и «Подстатья первого уровня». Объединенные названия последних приводятся в столбце «Для отчета» в рабочей таблице. Работа проходит аналогично с описанной ранее «Свод ст.» – необходимо выбрать название бюджета в зависимости от того, какой из них формируется.

Бюджеты заполняются данными из вспомогательных таблиц c помощью формулы ВПР. Например, расчет «Выручки от реализации лотереи по “6 из 40”» за январь (ячейка Е10 на листе «PL Budget») будет задан как ВПР($A10;"Свод ст.-подст."!$A:$T;4;0), где A10 – ячейка, содержащая наименование подстатьи («6 из 40»), "Свод ст.-подст."!$A:$T – исходный диапазон во второй вспомогательной таблице, где будет происходить поиск строки с тем же наименованием, 4 – номер столбца с данными за январь.

Скачать пример БДР и БДДС в Excel

Преимущества бюджетирования в Excel

Единый бюджет в Excel существенно упростил процесс планирования в компании. Корректировки бюджета стали проходить проще. Достаточно ввести новое значение в одной таблице, и это отразится во всех остальных. Вероятность ошибок снижается.

Формат «все в одном» позволил отказаться от создания отдельных бюджетов по продажам, закупкам, налогам, ФОТ и т.д. Компания «Урал Лото» относительно небольшая: один центральный офис (численность сотрудников – 55 человек), филиалов нет. Поэтому гораздо проще заполнять всего лишь одну рабочую таблицу.

Таблица. Структура рабочей таблицы бюджета в Excel (лист «Work table»)

Популярное

- Расчет величины собственного (чистого) оборотного капитала и его динамика Изменение оборотного капитала

- Как я делал управленческий учет в Excel

- Расчет амортизации по формулам

- Срок окупаемости проекта: новый подход к расчету

- Как оптимизировать НДС — схемы и способы уменьшение налога Оптимизация ндс через технические компании

- Частица где. Частицы. Частицы и наречия

- Крылова М.Н. Эти непослушные суффиксы: сложные вопросы морфемного анализа. Суффиксы. Начальная школа Как правильно выделять суффиксы словах

- Когда создали французский язык?

- Первые шаги в упорядочении русского литературного языка на новой основе (А

- История появления орфографического словаря Орфографические словари русского языка авторы